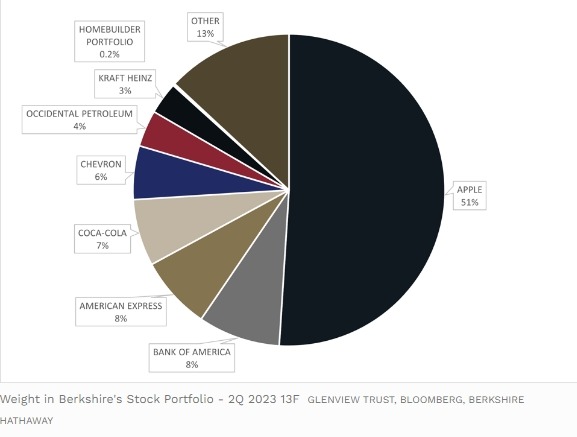

Η Berkshire Hathaway γνωστοποίησε πως στο β’ τρίμηνο του 2023 προχώρησε στην αγορά τριών μετοχών από τον κατασκευαστικό κλάδο κατοικιών. Επ’ ευκαιρία ας δούμε τι κάνουν δύο από τους μεγαλύτερους επενδυτές, ο Warren Buffett και ο Charlie Munger, και η ομάδα τους στο πλαίσιο του χαρτοφυλακίου της Berkshire.

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: Οι δέκα πλουσιότεροι άνθρωποι στον κόσμο

Ειδικότερα, η Berkshire αγόρασε μετοχές των εταιρειών D.R. Horton, NVR και Lennar Class B. Η συνολική αξία των αγορών ήταν περίπου 814 εκατ. δολάρια, με την DR Horton να αποτελεί τη μερίδα του λέοντος.

Δεδομένου ότι το δημόσια διαπραγματεύσιμο επενδυτικό χαρτοφυλάκιο της Berkshire αξίζει 348 δισ. δολάρια, αυτή ήταν μια σχετικά μικρή επένδυση στον κλάδο της οικοδομικής βιομηχανίας. Είναι ο Warren Buffett πίσω από την απόφαση για αγορά αυτών των μετοχών; Το μέγεθος των συμμετοχών καταδεικνύει πως είτε ο Todd Combs είτε ο Ted Weschler πήρε την απόφαση, αλλά αυτή είναι μια έμμεση απόδειξη. Το έγγραφο που κατέθεσε η Berkshire αναφέρεται μόνο στο μέγεθος της θέσης στο τέλος του τριμήνου και δημοσιεύεται 45 ημέρες μετά το τέλος του τριμήνου. Η Berkshire μπορεί να έχει αυξήσει τη συμμετοχή της και μετά την ολοκλήρωση του β’ τριμήνου. Επιπλέον, και οι τρεις μετοχές ξεπέρασαν κατά πολύ την επίδοση του S&P 500 στο β’ τρίμηνο. Ο Buffett, όμως, είναι γνωστός για την πειθαρχία στις αγορές του, οπότε ίσως να σταμάτησε την απόκτηση μετοχών όταν πήγε να ξεπεράσει το όριό του.

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: Η άνοδος και η πτώση του «υπεραγωγού» που καθήλωσε το διαδίκτυο

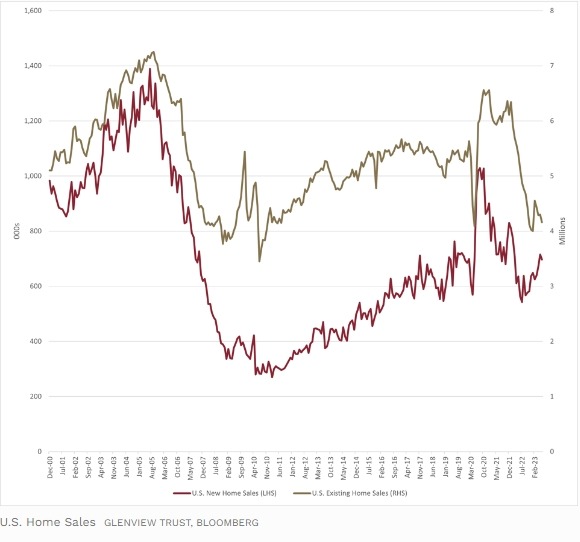

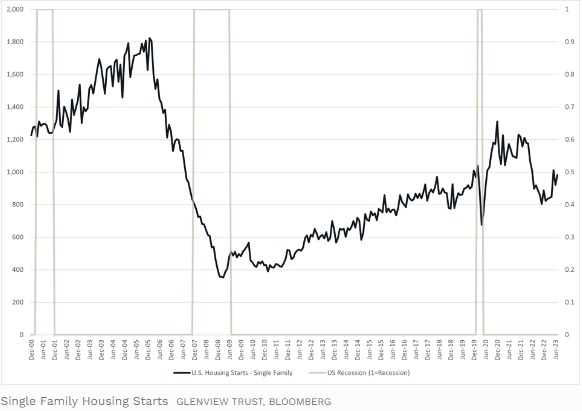

Το χαρτοφυλάκιο με τις κατασκευαστικές κατοικιών όπου τοποθετείται η Berkshire έχει χαμηλότερες αποτιμήσεις σε σύγκριση με τον S&P 500. Ωστόσο, εμφανίζει μεγαλύτερη κερδοφορία και υψηλές ταμειακές ροές, χαρακτηριστικά γνωρίσματα των μετοχών που αγοράζει ο Buffett. Να σημειωθεί ότι οι αναλυτές αναμένουν μείωση των κερδών, γεγονός που εξηγεί τη χαμηλή αποτίμηση. Μπορεί οι πωλήσεις νέων κατοικιών να κινούνται ανοδικά τον τελευταίο καιρό, όμως ο ρυθμός των πωλήσεων απέχει αρκετά από τα υψηλότερά τους επίπεδα.

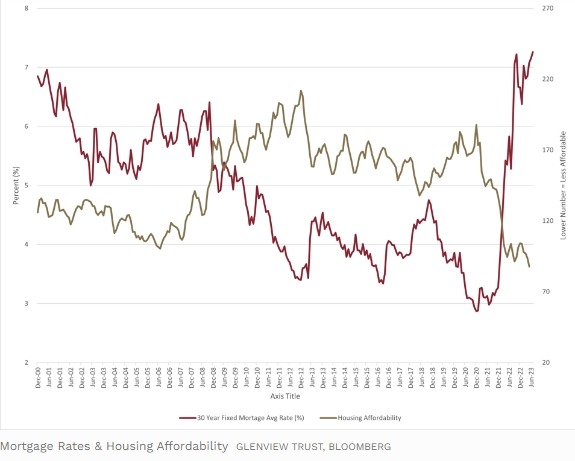

Η άνοδος των επιτοκίων για τα ενυπόθηκα δάνεια είναι το βασικό εμπόδιο για τις πωλήσεις νέων κατοικιών. Το επιτόκιο για ένα 30ετές σταθερό στεγαστικό δάνειο έχει αυξηθεί από 2,8% τον Φεβρουάριο του 2021 σε 7,6% την περασμένη εβδομάδα. Ως εκ τούτου οι κατοικίες έχουν γίνει λιγότερο προσιτές -οικονομικά- ακόμη και σε σύγκριση με την περίοδο της φούσκας των ακινήτων. Μια ζωτικής σημασίας διαφορά είναι πως σήμερα οι διαθέσιμες κατοικίες προς πώληση είναι σε ιστορικά χαμηλά επίπεδα. Οι αγορές κατοικιών εκτινάχθηκαν κατά την περίοδο των εξαιρετικά χαμηλών επιτοκίων – με σημείο αναφοράς την κρίσης της πανδημίας. Σήμερα, οι ιδιοκτήτες κατοικιών δεν θέλουν ή δεν μπορούν να πουλήσουν τα σπίτια τους, καθώς ένα στεγαστικό δάνειο δυσκολεύεται να έχει χαμηλό κόστος, λόγω των επιπέδων όπου έχουν σκαρφαλώσει τα επιτόκια.

Δεδομένων των αποθεμάτων σε κατοικίες στις ΗΠΑ και των δημογραφικών στοιχείων, οι κατασκευές κατοικιών δύσκολα θα υποχωρήσουν στα επίπεδα του 2008, παρόλο που δεν είναι οικονομικά προσιτά. Επιπλέον, θα μπορούσε να δοθεί μια ανάσα στα επιτόκια των ενυπόθηκων δανείων, εάν η Ομοσπονδιακή Τράπεζα των ΗΠΑ αρχίσει να μειώνει τα βραχυπρόθεσμα επιτόκια το επόμενο έτος, όπως αναμένεται.

Και οι τρεις εταιρείες στις οποίες τοπoθετήθηκε η Berkshire συνεχίζουν να εμφανίζουν κέρδη και ελεύθερες ταμειακές ροές ακόμη και αν έχουν περιοριστεί τα επίπεδα στεγαστικής δραστηριότητας. Εστιάζοντας στη Horton, πρόσφατα η εταιρεία προέβλεψε αύξηση στο περιθώριο κέρδους και στην ανάπτυξη κατοικιών. Επιπλέον, ο ισολογισμός της Horton φαίνεται ισορροπημένος, οπότε αναμένεται να αντεπεξέλθει σε μια οικονομική καταιγίδα εάν η κατάσταση επιδεινωθεί.

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: 27 δισ. δολάρια κόστισε η «βύθιση» του Nasdaq στους 10 πλουσιότερους ανθρώπους του πλανήτη

Οι διαχειριστές του χαρτοφυλακίου της Berkshire ίσως να έχουν και επιπλέον πληροφορίες, δεδομένου ότι η εταιρεία ελέγχει αρκετές επιχειρήσεις που σχετίζονται με τον στεγαστικό κλάδο, όπως οι Clayton Homes, Shaw, Johns Manville, Acme Building Products, Benjamin Moore και MiTek, οι οποίες πτώση στα τριμηνιαία και ετήσια κέρδη στο β’ τρίμηνο. Η Berkshire επισήμανε στην ανακοίνωση των οικονομικών της αποτελεσμάτων ότι ο αντίκτυπος των υψηλότερων επιτοκίων στην κατασκευή κατοικιών σημαίνει ότι “ορισμένες από τις επιχειρήσεις μας θα παρουσιάσουν μείωση των εσόδων και των κερδών τους στο υπόλοιπο 2023”. Επιπλέον, η Berkshire Hathaway HomeServices (BHHS), η μεγαλύτερη μεσιτική εταιρεία της χώρας, δημοσίευσε αποτελέσματα που δείχνουν ότι η επιβράδυνση της στεγαστικής δραστηριότητας παραμένει εμφανής, με πτώση 59,5% στα καθαρά κέρδη του β΄τριμήνου σε σύγκριση με το 2022. Οι αγορές, πάντως, ίσως να προσβλέπουν ότι τα καλύτερα έρχονται και πως το μέλλον ίσως να να μην είναι τόσο άσχημο όσο οι προσδοκίες για κάνουν λόγο για μείωσητων κερδών.

ΕΠΙΛΕΓΜΕΝΗ ΘΕΜΑΤΟΛΟΓΙΑ ΑΠΟ ΤΟ FORBES

Οι τοποθετήσεις της Berkshire στις τρεις κατασκευαστικές είναι αξιοσημείωτη, δεδομένων των προβλημάτων που φέρνει η εκτίναξη των επιτοκίων για τα ενυπόθηκα δάνεια. Η σχετικά φθηνότερη αποτίμηση και η διαφορετική άποψη για το μέλλον του κατασκευαστικού κλάδου κατοικιών αιτιολογούν το ενδιαφέρον της Berkshire για αυτή την τριπλά μετοχών.