Ένα παλιό ρητό της Wall Street λέει: “Κατά τον Ιανουάριο, και το έτος”. Μαζί με τον Kenley Scott εξετάσαμε σε ποιον βαθμό αληθεύει.

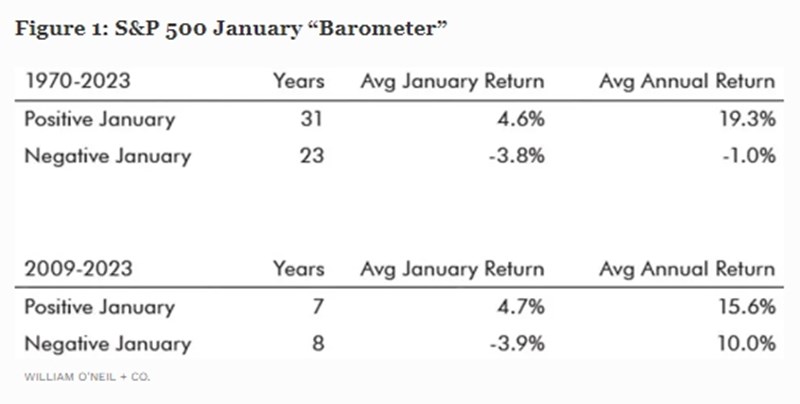

Αποδεικνύεται ότι ναι, ιστορικά (από το 1970) υπάρχει βάση στο φαινόμενο που λέμε “Βαρόμετρο του Ιανουαρίου”, όπως φαίνεται και στο παρακάτω διάγραμμα. Από τότε, ο Ιανουάριος έκλεισε με κέρδη 31 χρονιές και σε αρνητικό έδαφος σε 23.

Στα 31 έτη που ο Ιανουάριος ήταν κερδοφόρος, το έτος έκλεισε θετικά τις 26 φορές. Στις 25 από αυτές τις 26 φορές, τα ετήσια κέρδη του S&P 500 ήταν μεγαλύτερα από τα κέρδη του Ιανουαρίου.

Στα 23 έτη που ο Ιανουάριος παρουσίασε απώλειες, το έτος έκλεισε αρνητικά τις 10 φορές. Και πάλι, όλες οι ετήσιες απώλειες εκτός από μία ήταν μεγαλύτερες από τις απώλειες του Ιανουαρίου. Συνολικά, ο Ιανουάριος ως αρνητικός προγνωστικός δείκτης είχε χαμηλότερη αξιοπιστία.

Όπως φαίνεται, το “φαινόμενο του Ιανουαρίου” έχει χάσει κάποια από την προγνωστική του δύναμη τα τελευταία χρόνια. Από το 2009 και μετά, ακόμη και τα έτη που ξεκίνησαν με απώλειες τον Ιανουάριο, παρουσίασαν ισχυρούς μέσους όρους στο έτος. Αναμφισβήτητα, αυτό ήταν συνάρτηση των σταθερά χαμηλών επιτοκίων. Θα είναι ενδιαφέρον να δούμε πώς θα εξελιχθεί η φετινή χρονιά, καθώς τα επιτόκια πιθανόν να διατηρηθούν σε υψηλότερα επίπεδα από τον μέσο όρο της τελευταίας 15ετίας.

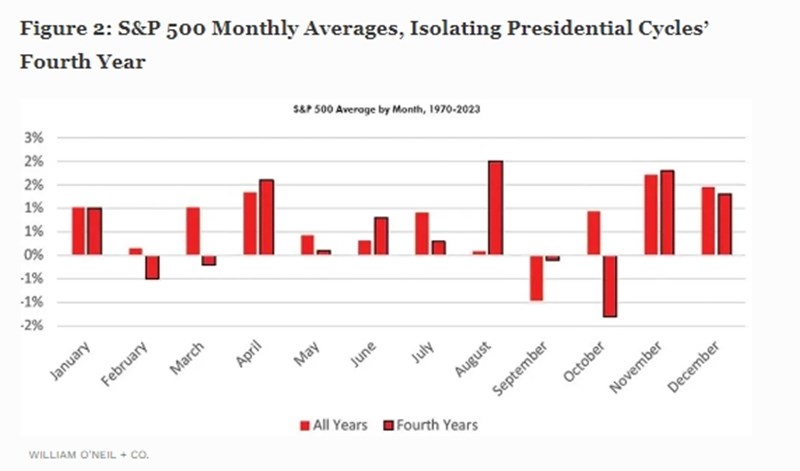

Ένας άλλος παράγοντας που αναμένεται να παίξει καθοριστικό ρόλο στις αποδόσεις των μετοχών φέτος είναι οι προεδρικές εκλογές. Τα “εκλογικά” έτη έχουν διαφορετικό μηνιαίο μοτίβο από τον μέσο όρο όλων των ετών. Όπως φαίνεται στο παρακάτω διάγραμμα, στις χρονιές των προεδρικών εκλογών ακόμη και όταν ο Ιανουάριος είναι κερδοφόρος το υπόλοιπο α’ τρίμηνο είναι κατά μέσο όρο πτωτικό για τον S&P 500. Καθώς πλησιάζουν οι κάλπες, η αγορά έχει τάση για ράλη -τον Αύγουστο-, αλλά τον Σεπτέμβριο και τον Οκτώβριο υποχωρεί. Μόλις παρέλθουν οι εκλογές, ο Νοέμβριος και ο Δεκέμβριος συνήθως εμφανίζουν ισχυρά κέρδη.

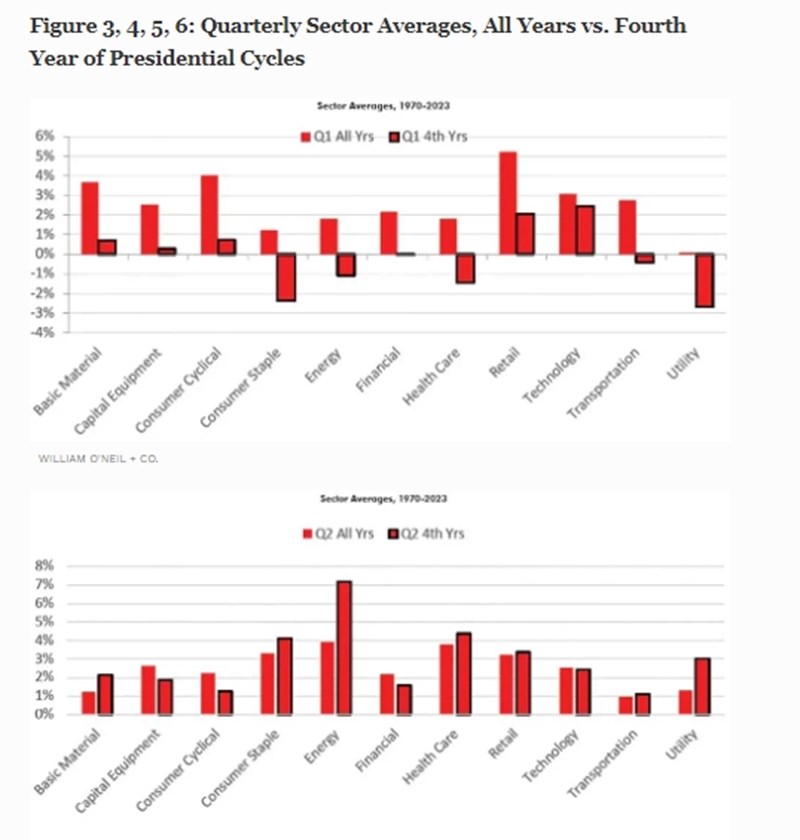

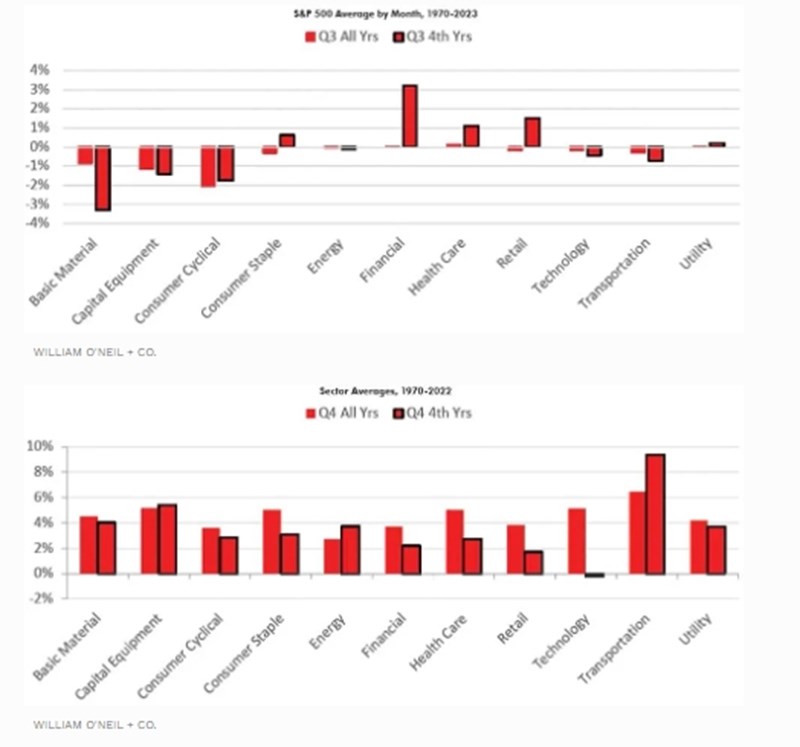

Εστιάζοντας στους κλάδους κατά το “έτος της κάλπης”, ας δούμε τους μέσους όρους των τεσσάρων τριμήνων από το 1970. Σημειωτέον, συνήθως δεν ήταν ο κλάδος με την καλύτερη έναρξη που τελειώνει το έτος στην κορυφή.

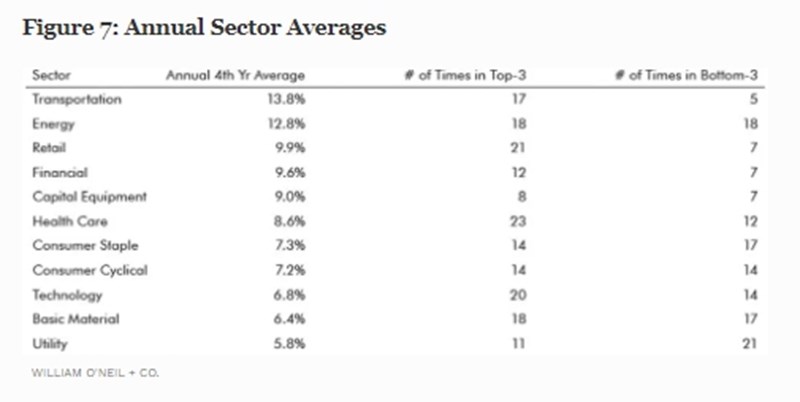

Στο έτος, η κατάταξη των κλάδων είναι η εξής. Οι μεταφορές είναι ο καλύτερος κλάδος συνολικά και έχει τις λιγότερες παρουσίες στις τρεις τελευταίες θέσεις για το έτος. Η ενέργεια έχει ισχυρούς μέσους όρους, αλλά αυτό οφείλεται κυρίως στα κέρδη της δεκαετίας του 1970 και του 2000. Έχει όμως και πολλές κακές χρονιές. Το λιανικό εμπόριο έχει τον τρίτο καλύτερο μέσο όρο και το δεύτερο καλύτερο ποσοστό κερδοφόρων ετών. Ο κλάδος των χρηματοπιστωτικών υπηρεσιών βρίσκονται πολύ συχνά στο μέσο της κατάταξης. Ο κλάδος της υγειονομικής περίθαλψης έχει τα περισσότερα κερδοφόρα έτη, αλλά είναι κάπως ασταθής. Οι κλάδοι των καταναλωτικών αγαθών (κυκλικά και μη κυκλικά) και των βασικών πόρων παρουσιάζουν μεικτά στοιχεία. Ο κλάδος της τεχνολογίας έχει αρκετά κερδοφόρα έτη, αλλά ο συνολικός μέσος όρος είναι αδύναμος εξαιτίας δύο πολύ άσχημων ετών (2000, 2008). Ο κλάδος των υπηρεσιών κοινής ωφέλειας είναι ο χειρότερος συνολικά.

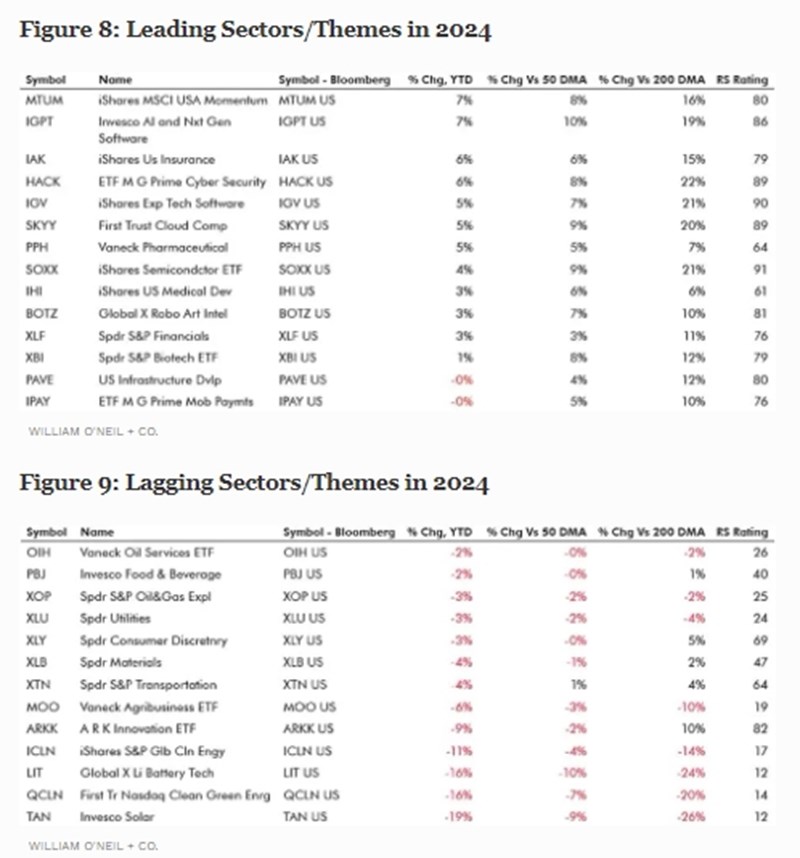

Μέχρι στιγμής, η έναρξη του 2024 μέσες-άκρες συνάδει με το ιστορικό του α’ τριμήνου. Η τεχνολογία έχει ξεκινήσει δυναμικά, αξιοποιώντας και πάλι την υπεραπόδοση του έτους πριν τις κάλπες. Ακολουθούν διαγράμματα με τους κλάδους ή τα ETF με τις καλύτερες επιδόσεις και αυτούς που υποαποδίδουν.

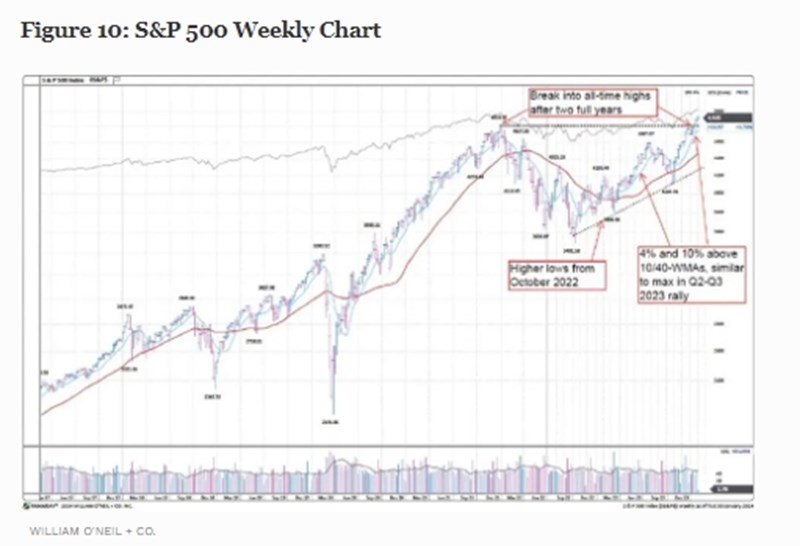

Συνοψίζοντας, η ανάλυση του ιστορικού μοτίβου έχει αποτελέσει καλό προγνωστικό δείκτη για τις ετήσιες αποδόσεις, ιδίως όταν ο Ιανουάριος καταγράφει κέρδη. Όσον αφορά το 2024, δεδομένης της αβεβαιότητας σχετικά με το χρονοδιάγραμμα της Ομοσπονδιακής Τράπεζας των ΗΠΑ για τη μείωση των επιτοκίων, εν μέσω δύο πολέμων που μαίνονται (Ουκρανία και Γάζα), είναι πιθανό το 2024 να μην ακολουθήσει τα ιστορικά μοτίβα. Ωστόσο, η O’Neil Global Advisors είναι αισιόδοξη ότι αυτό μπορεί να είναι ένα ακόμη θετικό έτος για τη χρηματιστηριακή αγορά. Ο S&P 500 σημειώνει νέα ιστορικά υψηλά για πρώτη φορά εδώ και δύο χρόνια και η έλλειψη οποιασδήποτε αντίστασης ενισχύει τις θετικές μας προοπτικές.

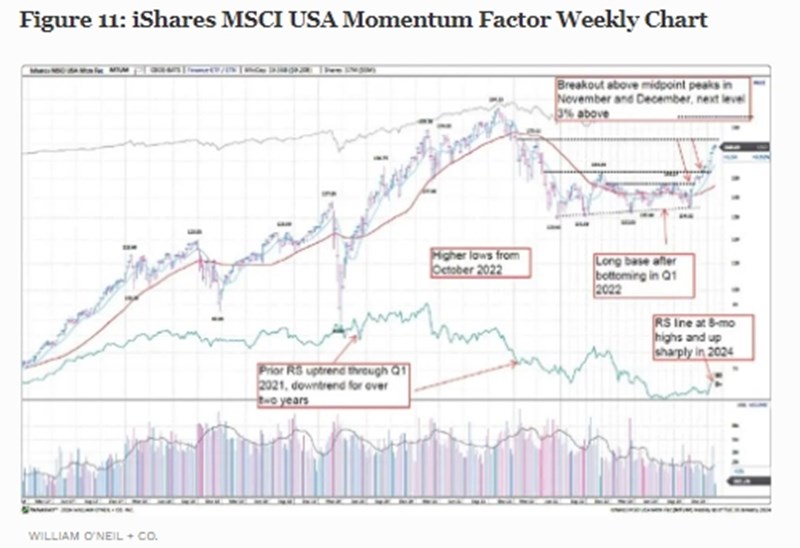

Τέλος, ο παράγοντας momentum υπεραποδίδει έναντι της ευρύτερης αγοράς για στην έναρξη του έτους. Αυτό είναι ένα μήνυμα ότι το “buy in strenth” ως στρατηγική λειτουργεί γενικά καλά, μετά από υποαπόδοση τριών ετών.

Απόδοση – επιμέλεια: Μιχάλης Παπαντωνόπουλος