Μιλώντας για στροφές… Η μάχη ενάντια στην άνοδο των τιμών η οποία μαίνεται για περισσότερο από έναν χρόνο υπάρχει ακόμη και σύντομα πιθανότητα να δώσει τη θέση της σε κάτι που φαινόταν το τελευταίο διάστημα να έχει παραδοθεί στην ιστορία: σε χαμηλά επιτόκια και σε έναν πληθωρισμό ο οποίος να συμπεριφέρεται σταθερά καλά, ίσως και λόγω σφάλματος.

Αυτό δεν πρόκειται να συμβεί φυσικά αύριο και ο πληθωρισμός μπορεί να μη γίνει τόσο αναιμικός όσο υπήρξε τη δεκαετία μετά την παγκόσμια χρηματοοικονομική κρίση. Όμως, 18 μήνες μετά την έναρξη της πιο επιθετικής σύσφιξης νομισματικής πολιτικής από τις κεντρικές τράπεζες εδώ και μια γενιά, ένα διορθωτικό αφήγημα αρχίζει να εμφανίζεται.

Εξαίρεση επιβεβαίωσης του κανόνα;

Η τρέχουσα περίοδος του σχετικά υψηλού κόστους δανεισμού μπορεί να είναι η εξαίρεση που επιβεβαιώνει τον κανόνα του εύκολου χρήματος ο οποίος χαρακτήριζε την χρηματοοικονομική ζωή στην προ πανδημίας εποχή. Η ιδέα, όσο περίεργο κι αν μοιάζει εάν κρίνει κανείς από τους πρωτοσέλιδους τίτλους του περασμένου έτους, τράβηξε πολλή προσοχή σε ένα συμπόσιο βαρύνουσας σημασίας στη Σιγκαπούρη την Παρασκευή.

Υπάρχουν ορισμένα σημαντικά συμπεράσματα τα οποία αξίζει να αντλήσυμε: αντιμετωπίστηκαν άραγε πολύ σκληρά οι υπεύθυνοι χάραξης πολιτικής όταν γελοιοποιήθηκαν για τη χρήση λέξεων όπως “παροδικός” ή “μεταβατικός” για τον πληθωρισμό; Ίσως οι αξιωματούχοι οι οποίοι άρχισαν να συσφίγγουν αργοπορημένα όπως ο διοικητής της Reserve Bank of Australia, Philip Lowe, να μην αξίζουν τον βαθμό δυσφήμησης που έχουν δεχθεί. Στην ίδια λογική, ο διοικητής της Bank of Japan Καζούο Ουέντα κάνει το σωστό, αργώντας περισσότερο απ’ όλους να αφαιρέσει τα νομισματικά μέτρα διευκόλυνσης της οικονομίας.

Κεντρικό στοιχείο του ζητήματος είναι εάν οι εκτιμήσεις για το “ουδέτερο” επιτόκιο, δηλαδή το προσαρμοσμένο στον πληθωρισμό βραχυπρόθεσμο ποσοστό που ούτε φρενάρει ούτε ενδυναμώνει την οικονομία και το στενά συνδεδεμένο “φυσικό” επίπεδο επιτοκίων, έναν πιο παραδοσιακό δείκτη, να έχουν αλλάξει αισθητά τα τελευταία χρόνια. Κατά κάποιους υπολογισμούς, οι δυνάμεις που οδήγησαν τα ποσοστά των επιτοκίων σταθερά χαμηλότερα για τρεις δεκαετίες εξακολουθούν να υφίστανται σε γενικές γραμμές.

Ο Covid και η εκτιναχθείσα ζήτηση την οποία απελευθέρωσε η επαναλειτουργία της οικονομίας μπορεί να είναι φευγαλέο φαινόμενο, μολονότι αξιοσημείωτο, όταν το εξετάσουμε διά μέσου αυτής της ιστορικής οπτικής. Η ιδέα αυτή δεν “παίζει” χωρίς αντίπαλο: ο Αμερικανός πρώην υπουργός Οικονομικών Λάρι Σάμερς και ο Ολιβιέ Μπλανσάρ, άλλοτε επικεφαλής οικονομολόγος στο Διεθνές Νομισματικό Ταμείο, ενεπλάκησαν σε αυτή τη συζήτηση τον Μάρτιο (ο Σάμερς υποστήριξε ότι πολλά είχαν αλλάξει· ο Μπλανσάρ ήταν πιο προσεκτικός). Ο Τζον Γουίλιαμς, πρόεδρος του παραρτήματος της ομοσπονδιακής κεντρικής τράπεζας των ΗΠΑ (Federal Reserve) της Νέας Υόρκης και ερευνητής μεγάλου κύρους, δήλωσε σε πρόσφατο συνέδριο της Fed ότι δεν υπάρχουν στοιχεία που να υποδηλώνουν ότι τα πολύ χαμηλά επιτόκια τέλειωσαν οριστικά μαζί με την πανδημία.

Δυσπιστία

Το θέμα έτυχε ιδιαίτερης προσοχής στο Ασιατικό Φόρουμ Νομισματικής Πολιτικής στη Σιγκαπούρη την περασμένη εβδομάδα. Ο Μόρις Όμπστφελντ, καθηγητής στο Πανεπιστήμιο της Καλιφόρνια, στο Μπέρκλεϋ, και ο ίδιος πρώην επικεφαλής οικονομολόγος του ΔΝΤ, σημείωσε ότι η πτώση των μακροπρόθεσμων πραγματικών επιτοκίων ήταν εξίσου ασιατικό όσο και αμερικανικό ή ευρωπαϊκό φαινόμενο. Τα πραγματικά επιτόκια μειώθηκαν σημαντικά στη Νότια Κορέα, την Ταϊβάν, την Ταϊλάνδη και τις Φιλιππίνες κατά τη διάρκεια των τελευταίων δεκαετιών. Λιγότερο μεν, αλλά το ίδιο ίσχυσε και στη Μαλαισία, την Ινδονησία και την Κίνα. Ο Όμπστφελντ εντόπισε τη μακροπρόθεσμη πτωτική τάση πίσω στη δεκαετία του 1990 και διερεύνησε μια σειρά παραγόντων πίσω από αυτήν, συμπεριλαμβανομένων των γηρασκουσών κοινωνιών οι οποίες τονώνουν τη ζήτηση για ασφαλή περιουσιακά στοιχεία, της επιβράδυνσης της παγκόσμιας ανάπτυξης και της ανάγκης για αναπλήρωση αποθεμάτων στις αναδυόμενες αγορές.

Ο Όμπστφελντ εμφανίστηκε δύσπιστος ότι η πανδημία έχει αλλάξει τα πάντα. “Τα πραγματικά επιτόκια δεν θα επανέλθουν στο επίπεδό που βρίσκονταν προ τριών δεκαετιών σύντομα”, έγραφε σε μια εργασία του η οποία παρουσιάστηκε στο συνέδριο. “Αυτό θα μπορούσε να είναι ένα πλεονέκτημα για τη δημοσιονομική πολιτική, εάν δεν έχει ως μόνη αιτία τη χαμηλότερη παγκόσμια ανάπτυξη. Η χρηματοπιστωτική αστάθεια θα παραμείνει παρούσα απειλή”.

Σταθερή τάση

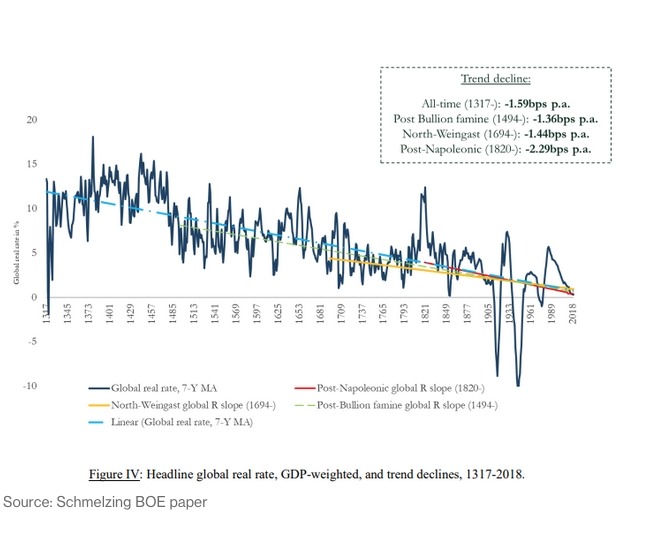

Τι γίνεται όμως αν οι τελευταίες δεκαετίες δεν προσφέρουν ακόμη επαρκή προοπτική; Σε ένα έγγραφο του προσωπικού της κεντρικής τράπεζας του Ηνωμένου Βασιλείου (Bank of England) που δημοσιεύθηκε το 2020, ο Paul Schmelzing διαπίστωνε ότι τα μακροπρόθεσμα πραγματικά επιτόκια υποχωρούν από τον Μεσαίωνα έως σήμερα. Ούτε οι πόλεμοι, η άνοδος και η πτώση των μοναρχών, πόσο μάλλον τα σύγχρονα τοτέμ όπως οι στόχοι για τον πληθωρισμό, έχουν διακόψει αυτή τη σταδιακή καθοδική κλίση που φαίνεται παρακάτω:

Ο Covid ήταν σαν ένα σοκ πολεμικού χαρακτήρα, μου είπε αυτή την εβδομάδα ο Schmelzing, επίκουρος καθηγητής στο Κολέγιο της Βοστώνης και ερευνητής στο Ινστιτούτο Hoover του Πανεπιστημίου Στάνφορντ. Τυπικά, τέτοιες ανατροπές διαρκούν μεταξύ πέντε και οκτώ ετών, πριν επιβεβαιωθεί εκ νέου η ήπια τάση προς τα κάτω των πραγματικών επιτοκίων. Ρώτησα τον Schmelzing αν μειδιά κάθε φορά που ακούει κάποιον να λέει ότι η εποχή των χαμηλών επιτοκίων έχει παρέλθει για πάντα. “Δεν βρισκόμαστε στο κατώφλι μιας νέας εποχής”, απάντησε. “Ανατριχιάζω όταν ακούω ότι είμαστε, αλλά νιώθω καθησυχασμένος όταν άνθρωποι όπως ο Williams βλέπουν το ίδιο πράγμα που βλέπω και εγώ”.

Μην ασχολείστε με τις κουκίδες μελλοντικών σχεδίων της Fed για την πορεία των επιτοκίων (dot plot) ή τις ανατροπές στο guidance της για το μέλλον. Η πραγματικά μεγάλη ιστορία της νομισματικής πολιτικής μπορεί να συνίσταται ακριβώς στο πόσο λίγα έχουν πραγματικά αλλάξει.