- Πριν από δυο δεκαετίες ο Robert Wilder παράτησε τη δουλειά του ως καθηγητή περιβαλλοντικής επιστήμης για να ποντάρει στην εναλλακτική ενέργεια. Εχουν χρήμα − αν κάποιος αντέχει τον κίνδυνο.

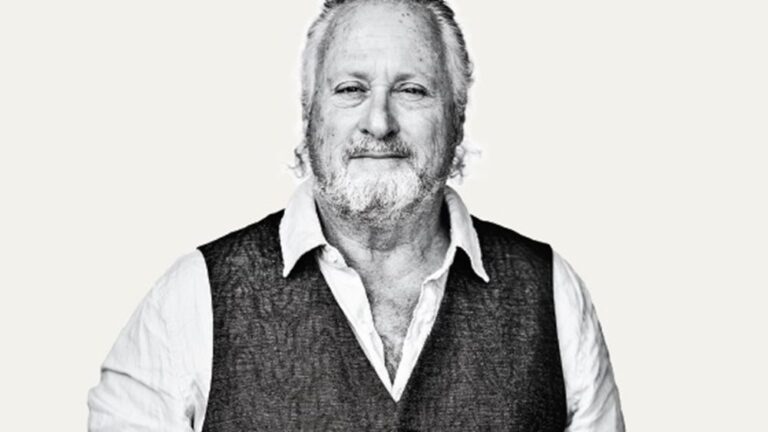

Από τον William Baldwin

Φωτογράφηση από τον Robert Gallaher για το “Forbes”

Robert Wilder: συγγραφέας, λέκτορας, λάτρης της φύσης. Κάποιου είδους χίπις; Όχι, ο 62χρονος οικολόγος είναι επενδυτής, με μάτι που κόβει και βλέπει πώς μπορεί να μετατρέψει τον περιβαλλοντισμό σε επιχείρηση.

Ο Wilder είναι ιδιοκτήτης του χρηματιστηριακού δείκτη που διέπει το χαρτοφυλάκιό του Invesco WilderHill Clean Energy ETF. Το διαπραγματεύσιμο αμοιβαίο κεφάλαιο περιλαμβάνει μετοχές αξίας $930 εκατ. σε 82 εταιρείες που ποντάρουν στην απανθρακοποίηση. Φτιάχνουν από σταθμούς φόρτισης μέχρι πτερύγια ανεμογεννητριών και εξαρτήματα για δίκτυα ανανεώσιμων πηγών ενέργειας. Η “κερδοσκοπία” αποτελεί υποτιμητικό χαρακτηρισμό γι’ αυτή την ομάδα εταιρειών, η πλειονότητα των οποίων είναι ζημιογόνες. Θα μπορέσει κάποτε η Energy Vault να αποθηκεύσει ενέργεια με χαμηλό κόστος; Υπάρχουν σκεπτικιστές.

Οι δε επενδυτές θα δυσκολευτούν πολύ να βρουν μια επενδυτική εταιρεία με μεγαλύτερη μεταβλητότητα. Το 2020 το A/K σημείωσε άνοδο 206%. Έκτοτε το ήμισυ των κεφαλαίων των πελατών του έχει εξανεμιστεί. Στην παρούσα φάση το χαρτοφυλάκιό του περιλαμβάνει εταιρείες που, αν δεν είναι ευκαιρίες, είναι προς πώληση. Προφανώς θα ανθίσουν εάν ορισμένα από τα $394 δισ. που ενέκρινε πρόσφατα το Κογκρέσο για επενδύσεις σε έργα μείωσης του άνθρακα φτάσουν σε αυτές.

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: Οι οκτώ «χρησμοί» για την ενέργεια το 2023

Τη δεκαετία του 1990 ο Wilder ήταν λέκτορας περιβαλλοντικής επιστήμης στα κρατικά πανεπιστήμια της Μασαχουσέτης και της Καλιφόρνιας. Αλλά δεν τον εξίταρε τόσο όσο το επιχειρείν. Έτσι, παράτησε την ακαδημαϊκή καριέρα, “στράγγιξε” τον συνταξιοδοτικό λογαριασμό του και προσέγγισε διαχειριστές κεφαλαίων σε Βοστώνη και Νέα Υόρκη με την πρόταση σύστασης ενός Α/Κ πράσινης ενέργειας. “Γέλασαν μαζί μου”, λέει. Έφτασε μέχρι του σημείου να ζει από τα επιδόματα ανεργίας.

Εντέλει, όμως, ένας πάροχος ETF, και πλέον μέλος της Invesco, πείστηκε. Ο Wilder θα επέλεγε εταιρείες προκειμένου να “συνθέσει” έναν δείκτη πράσινης ενέργειας• ο πάροχος θα χρησιμοποιούσε αυτόν τον δείκτη για τη δημιουργία ενός Α/Κ, θα αναλάμβανε το λογιστικό κομμάτι και τις επαφές με τη Wall Street. (Ο Wilder είναι ο αποκλειστικός μέτοχος της WilderShares LLC, που ελέγχει τον δείκτη.)

Η WilderHill Clean Energy ξεκίνησε δυναμικά το 2005, αλλά εξελίχθηκε σε καταστροφή κατά το χρηματιστηριακό κραχ του 2007-2009. Όμως το 2020, χάρη στη ζέση για επενδύσεις σχετικές με την προστασία του κλίματος, απογειώθηκε εκ νέου.

Το Α/Κ απανθρακοποίησης του Wilder ήταν, όπως λέει, το πρώτο του είδους. Τώρα, όμως, υπάρχει μεγάλος ανταγωνισμός, όπως το ETF της First Trust που είναι διπλάσιο σε μέγεθος και έχει αποδόσεις που ξεπερνούν κατά πολύ αυτές της WilderHill Clean Energy. Αυτό που ξεχωρίζει, όμως, το A/K του Wilder είναι ότι το χαρτοφυλάκιό του αναδιαρθρώνεται ανά τρίμηνο, ώστε οι επιλεγμένες εταιρείες να έχουν σχεδόν ίδια ποσόστωση. Η Enovix, μια ασήμαντη εταιρεία με έσοδα μόλις $5 εκατ. που ασχολείται με τα ανόδια μπαταριών, λαμβάνει τους ίδιους πόρους με την Albemarle, μια εταιρεία παραγωγής λιθίου με έσοδα $5,6 δισ.

ΔΙΑΒΑΣΤΕ ΕΠΙΣΗΣ: Οι μεγάλοι κερδισμένοι από την ενέργεια το 2022

Η εξισωτική προσέγγιση στην επιλογή μετοχών έχει τα πλεονεκτήματά της. Δίνει σε μικροσκοπικές νεοφυείς επιχειρήσεις την ευκαιρία να ξεχωρίσουν. Αλλά έχει κι ένα μειονέκτημα: η συνεχής άνοδος μιας μετοχής συνεχώς μειώνει την ποσόστωσή της.

Η Tesla ήταν το “ατού” που χάθηκε. O Wilder λέει ότι είναι “οπαδός” των ηλεκτρικών οχημάτων από παιδί, όταν ανέβηκε για πρώτη φορά σε ένα EV στην Disneyland. Είναι άλλωστε ιδιοκτήτης ενός από τα πρώτα Roadster που έφτιαξε ο Elon Musk. Η λατρεία του αυτή εξηγεί την είσοδο του ETF στην Tesla Motors τον Σεπτέμβριο του 2010. Η μετοχή της Tesla έχει εκτιναχθεί κατά 14.200% έκτοτε, αλλά, ελέω της εξισωτικής προσέγγισης, το A/K αναγκαζόταν να πουλά μέρος των μετοχών της έπειτα από κάθε θετικό τρίμηνο. Η μέση ετήσια απόδοση του A/K την τελευταία δεκαετία, ύψους 12,4%, θα ήταν πολύ καλύτερη αν η Tesla είχε παραμείνει στο χαρτοφυλάκιό του.

Το Invesco WilderHill αποτελεί, εκ φύσεως, ένα χαρτοφυλάκιο παθητικής διαχείρισης, καθώς παρακολουθεί έναν χρηματιστηριακό δείκτη – τον δείκτη καθαρής ενέργειας που επιβλέπει η WilderShares.

Ωστόσο ο δείκτης καθορίζεται από αρκετά κριτήρια. Μια εταιρεία μπορεί να “απορριφθεί” εάν ανήκει σε κλάδο που ήδη εκπροσωπείται επαρκώς, εάν κατηγορηθεί για δουλεία (πραγματικός κίνδυνος στην Κίνα) ή εάν στραφεί ξαφνικά προς τη βιομηχανία ορυκτών καυσίμων. Σε αυτά τα κριτήρια, αλλά και στην τριμηνιαία αναθεώρηση του δείκτη, οφείλεται η ετήσια απόδοση της τάξης του 60% που έχει το χαρτοφυλάκιο της Clean Energy, απόδοση τεράστια για ένα δεικτοποιημένο A/K. Και χωρίς ιδιαίτερο ρίσκο για τον Wilder.

H Global Clean Energy έχει κέρδη ύψους $7,5 εκατ. ετησίως. Ο Wilder και η Invesco κρατούν επτασφράγιστο μυστικό τι ποσοστό αυτών καταλήγουν στη WilderShares. Τα τέλη παραχώρησης, πάντως, επαρκούν για να καλύψουν τον μικρό “στρατό” συμβασιούχων ερευνητών που δουλεύει για την εταιρεία του Wilder (ο ίδιος είναι ο μόνος υπάλληλος), ενώ παράλληλα του εξασφαλίζουν τα μέσα για να υλοποιεί τα περιβαλλοντικά πάθη του. Αγόρασε ηλιακά πάνελ όταν ακόμη ήταν ασύμφορα, απέκτησε έναν οπωρώνα αβοκάντο, έχτισε ένα μικρό σπίτι από αχυρόμπαλες και τώρα προσπαθεί να δεσμεύσει άνθρακα αντικαθιστώντας τα αβοκάντο με δέντρα μπάομπαμπς και κουκουναριές.

Δύο παράγοντες θα μπορούσαν να εδραιώσουν τον τρόπο σκέψης του Wilder. Ο ένας είναι η άποψη ότι η στροφή κεφαλαίων από τον άνθρακα σε εναλλακτικές πηγές ενέργειας αποτελεί σωστή επιχειρηματική στρατηγική. Ο δεύτερος θα ήταν η ανάγκη για εξιλέωση. Ο Wilder έχει τύψεις για ένα ταξίδι που έκανε στην Ιταλία, λόγω της κατανάλωσης καυσίμων. Παρηγορείται στη σκέψη ότι θα έρθει η μέρα που τα αεροπλάνα δεν θα βλάπτουν τόσο το περιβάλλον. Ο ίδιος, άλλωστε, έχει συμμετοχές στις Joby Aviation και Vertical Aerospace, οι οποίες αναπτύσσουν αεροσκάφη που λειτουργούν με μπαταρίες.

Για όσους αντέχουν, λοιπόν, τον επενδυτικό κίνδυνο, το Α/K του Wilder είναι η σωστή επιλογή. Αρκεί να μισούν τα ορυκτά καύσιμα – να αγαπούν τα στοιχήματα.

ΕΚΤΙΜΗΣΗ

Εάν θέλετε να επενδύσετε σε εξωτικές και αμφίβολες εναλλακτικές λύσεις ενέργειας, το A/K WilderHill της Invesco είναι καλή επιλογή. Ίσως, όμως, εδραιωμένες εταιρείες να σας ταιριάζουν περισσότερο. Η Sociedad Quίmica y Minera de Chile επιτυγχάνει σημαντικά έσοδα εξορύσσοντας λίθιο από λίμνες άλμης. Η Canadian Solar, από το Οντάριο, προμηθεύεται εξοπλισμό φωτοβολταϊκών συστημάτων από την Κίνα και τον εγκαθιστά σε όλο τον κόσμο. Η NextEra Energy Partners, αδερφή εταιρεία της Florida Power & Light, λειτουργεί ηλιακά και αιολικά πάρκα. Και οι τρεις αυτές εταιρείες έχουν εταιρική αξία 10 με 20 φορές τα EBITDA τους. Δεν είναι παράλογο, δεδομένης της εξέλιξης της αγοράς ενέργειας.

Ο William Baldwin είναι αρθρογράφος του “Forbes Investment Strategies”.

Πηγή: Forbes